Budget, forecast en rolling forecast worden door veel bedrijfsleiders door elkaar gebruikt en kunnen aanvoelen als financieel jargon. Toch hebben deze begrippen een andere betekenis en een ander nut voor je onderneming. Wat is het verschil en hoe pak je dit het beste aan? We zetten het even op een rijtje.

Budget

Een budget is de vertaling van de strategische doelstellingen naar concrete targets. Een budget geeft de ambities weer en is het antwoord op de vraag 'waar willen we naartoe?'. Typisch laat je een keer per jaar je budget goedkeuren door je Raad van Bestuur en rapporteer je vervolgens je prestaties ten opzichte van dit budget.

Traditioneel budget versus zero-based budget

Bij het opmaken van een budget kan je een aantal methoden hanteren. De traditionele manier, waarbij je vertrekt van je historische cijfers, of je maakt je een zero-based budget, startend van een leeg blad.

Traditioneel budget

Omdat deze methode het minst complex is, en dus het minste tijd vergt maken de meeste bedrijven gebruik van de traditionele methode bij het opmaken van hun budget. Hierbij vertrekken ze van historische cijfers Die ze bijstellen op basis van de strategie. Zo laat je bijvoorbeeld de omzet met 5% stijgen of de personeelskosten met 3% stijgen.

Het hanteren van deze methode heeft echter enkele nadelen. Omdat je niet in detail door je budget gaat, neem je misschien kosten op die eenvoudig bezuinigd kunnen worden. Daarnaast hebben managers soms de neiging om hun budget volledig op te spenderen uit vrees dit budget te verliezen bij de opmaak van het volgende budget, ook al zijn de kosten niet strikt noodzakelijk. Hierdoor lopen bedrijven kosten op die vermeden kunnen worden. Ten slotte is het in een snel veranderende omgeving, zoals bijvoorbeeld startups, niet zinnig om je budget te baseren op historische cijfers (al kan je natuurlijk wel veel leren uit een goede analyse van je historische cijfers).

Zero-based budget

Omwille van de beperkingen van de traditionele methode voor het opmaken van een budget kiezen steeds meer ondernemingen voor een zero-based budget. Hierbij vertrek je van een leeg blad en lijst je alle verwachte kosten en opbrengsten op. Dit kan ofwel door je business plan te vertalen in een financieel model, waarin je jouw resultaat en cash flow berekent aan de hand van operationele drivers. Of door een gedetailleerde oplijsting te maken van alle verwachte kosten en opbrengsten. Hierbij wordt vaak vertrokken vanuit profit centers en specifieke projecten waardoor er een grotere betrokkenheid van het management team nodig is bij het opmaken van je budget.

Ondanks de hogere complexiteit zijn er verschillende voordelen verbonden aan het hanteren van een zero-based budget. Eerst een vooral dwingt deze methode je om ten gronde na te denken over je business model en de financiële implicaties hiervan. Dit kan een nuttige oefening zijn om de schaalbaarheid van je business model in vraag te stellen (zie ook onze blogpost over de SaaS P&L waar we dit reeds besproken hebben).

Als je een financieel model opmaakt ben je verplicht om stil te staan bij de verbanden tussen verschillende lijnen in je budget. Zo zal jouw marketing budget nauw verbonden zijn aan de verkoop die je voorop zet. Je gaat er bijvoorbeeld van uit dat je een conversie hebt van 2% van de mensen die op je landingspagina komen aan een kost per klik van 5 EUR. Een nieuwe verkoop zal dus een marketing kost van 250 EUR (5 EUR / 2%) nodig hebben. Door deze verbanden te begrijpen kan je een budget opmaken dat coherent is. Eens je financieel model gemaakt is kan je het ook gebruiken om periodiek een nieuwe forecast te maken.

Daarnaast zal je, door gebruik te maken van zero-based budgeting, kosten blootleggen die niet noodzakelijk zijn om je business plan te realiseren. Op deze manier kan je de efficiëntie van je onderneming vergroten.

Ten slotte is het in snel veranderende omgeving, zoals in een startup, veel zinvoller om je budget op te maken met een blik op de toekomst in plaats van je te baseren op het verleden.

Een budget is snel achterhaald

Een budget is echter vaak geen goed instrument om tactische beslissingen te nemen. Bij het opmaken van je budget maak je bepaalde assumpties, die snel achterhaald zijn. Gebruik daarom een forecast om je beleid te sturen.

Forecast

In tegenstelling tot een budget is een forecast (of prognose) niet statisch. Door periodiek een forecast op te maken probeer je een antwoord te krijgen op de vraag 'Waar gaan we effectief heen?'. Dit doe je op basis van actuele informatie en voortschrijdend inzicht met betrekking tot bepaalde assumpties, om je beleid aanpassen aan veranderende omstandigheden.

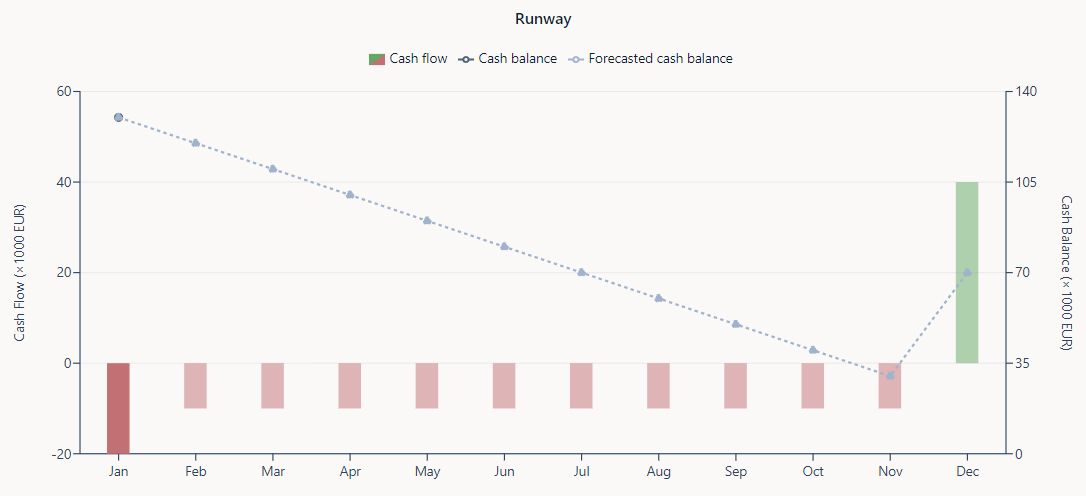

Stel dat je een budget hebt opgemaakt met maandelijks 40.000 EUR omzet en 50.000 EUR kosten. Je verwachte maandelijkse burn was 10.000 EUR. In maand 12 verwachte je een nieuwe klant die je recurrent 50.000 EUR zal opbrengen. Aangezien je nog 150.000 EUR op je rekening hebt staan kan je nog 15 maanden verder met je verachte burn. Dankzij de nieuwe klant in periode 12 verwacht je ook geen tekort aan cash (lees hier meer over in onze blog over je Runway).

Tijdens de eerste maand van het jaar heeft een grote klant, die 10.000 EUR van je omzet vertegenwoordigd, zijn abonnement opgezegd. In plaats van 40.000 EUR omzet haalde je maar 30.000 EUR. Je maandelijkse burn is hier verdubbeld van 10.000 EUR, naar 20.000 EUR en daardoor is je runway verkort.

Runway met forecast op basis van nieuwe informatie:

Indien je deze oefening niet gemaakt zou hebben en bleef vertrouwen op je budget, zou je al snel in liquiditeitsproblemen gekomen zijn. Omdat je periodiek een nieuwe forecast maakt hebt is er tijd om je beleid bij te sturen. Je schat alle niet noodzakelijke kosten en start vroeger dan gepland een fundraising op.

Het werken met een forecast vereist dat je periodiek (elke maand, elk kwartaal) een update maakt van je verwachtingen. Daarom is dit ook tijdrovender dan het aanhouden van je budget. In de meeste bedrijven bekijkt het management team maandelijks de prestatie van zijn afdeling ten opzichte van het budget. Breid deze oefening uit met de lessen die je hieruit trekt naar de toekomst toe om je forecast actueel te houden.

Ga voor grote verschillen tussen budget en actual na of het onvoorziene kosten of besparingen zijn, of het een timing verschil gaat. Bijvoorbeeld er was een grote marketingcampagne voorzien in april, maar deze is verschoven naar augustus. Neem dergelijke timing verschillen mee in je forecast. Als er onvoorziene kosten of besparingen voorkomen ga dan na wat de oorzaak hiervan is en in welke mate deze terugkerend zijn. Pas indien nodig op basis van dit inzicht je forecast aan.

Rolling forecast

Vaak maken bedrijven enkel een forecast voor de lopende periode, waardoor deze, zeker op het einde van het jaar, minder zicht geeft op de toekomst. Om een forecast optimaal als beleidsinstrument te gebruiken kijk je best verder naar de toekomst (typisch 1 jaar tot 1,5 jaar in de toekomst). Door dit te doen krijg je een beter antwoord op vragen als 'Hoe ga ik het komende jaar presteren? En heb ik nog voldoende geld op mijn rekening om deze periode te overleven?'.

Een rolling forecast toepassen vereist frequent input van het management team om assumpties die je maakt bij te sturen. Hierdoor heb je ook een hogere tijdsbesteding van je management team nodig. Gebruik daarom een closing calendar om deadlines en verantwoordelijkheden voor iedereen duidelijk te maken en het proces zo efficiënt mogelijk te maken.

Forecasting: enkele tips

Hoe pak je een (rolling) forecast nu best aan? We bundelden enkele tips.

Denk na over je business model.

Denk na over je business model en hoe zich dit vertaalt in financiële prestaties. Stel vragen als: Product en diensten:

- Hoe ga je je product of dienst maken?

- Welke kost is hier aan verbonden?

- Heb je voorraad nodig?

- Moet je voorschotten betalen?

Verkoopkanalen:

- Hoe ga je jouw product of dienst verkopen?

- Moet je een marketing budget rekenen per klant of werk je eerder via sales?

- Zijn er commissies of bonussen afhankelijk van de verkoop?

- Zijn er overige kosten verbonden aan je verkoop?

Overige:

- Welke overhead moet je aanhouden om je bedrijf draaiende te houden? Etc.

In een eedere post gaven we een overzicht van items die vaak vergeten worden bij het opstellen van een cash flow forecast. Lees deze zeker.

Haal inzicht uit historische gegevens

Gebruik een budget-actual analyse op je historische cijfers om posten met grote afwijking op te sporen. Onderzoek de verschillen en deel deze op in onvoorziene kosten, besparingen en timing verschillen. Gebruik deze informatie in het bijstellen van je forecast.

Hanteer voor je reporting hetzelfde formaat als je forecast om meer inzicht te krijgen. Gebruik hiervoor aangepaste tools, zoals Monitr.

Maak een financieel model

Maak een financieel model dat rekening houdt met deze opbrengsten en kosten. Start hierbij zo veel mogelijk uit operationele parameters (vb. Omzet = aantal klanten X gemiddelde omzet per klant).

Maak je model zo transparant mogelijk door een duidelijk onderscheid te maken tussen input, berekeningen en output.

Om je financieel model te testen kan je historische data invullen en zien of het resultaat aansluit met je boekhouding.

Vergelijk je forecast met je historische gegevens

Loop door je historische gegevens om na te gaan of je geen kosten bent vergeten op te nemen in je forecast

Vergelijk je forecast met je actuals en bekijk de evolutie. Komt de evolutie van de omzet overeen met je business plan en focus? Is deze realistisch?

Gebruik een closing calendar

Het gebruik van een (rolling) forecast vereist extra tijdsbesteding van je management team. Om het proces zo efficiënt mogelijk te maken gebruik je best een closing calendar waarin je taken en verantwoordelijkheden met betrekking tot het afsluiten van je historische cijfers, alsook het opmaken van je forecast, opneemt. Koppel zeker aan elke taak een deadline.

.jpg)

.webp)

.webp)