De operationele cash flow geeft weer in welke mate je cash kan genereren uit je dagdagelijkse activiteit. Een gezonde cash flow is noodzakelijk voor de verdere groei van je onderneming. Daarom is het belangrijk dat je goed begrijpt hoe deze tot stand komt en welke elementen hier invloed op hebben. In deze post gaan we dieper in op de samenstelling van de operationele cash flow. Vervolgens nemen we het netto werkkapitaal, en de impact hiervan op je cash flow, onder de loep.

De componenten van een cash flow statement

In een eerdere post over je Runway benadrukten we reeds het belang van een goede cash flow forecast.

De evolutie van je cashpositie geef je weer in een cash flow statement. Deze kan je op 2 manieren opbouwen, direct en indirect. Als je kiest om je cash flow statement direct op te bouwen wijs je elke transactie op je bank toe aan een van de categorieën in je cash flow statement. Het opmaken van een directe cash flow is echter vaak niet mogelijk omdat de gegevens hiervoor ontbreken, waardoor het eenvoudiger is om gebruik te maken van de indirecte methode. Als je een cash flow statement indirect opbouwt vertrek je voor het bepalen van je operationele cashflow vanuit je EBITDA (operationeel resultaat) en corrigeer je deze voor elementen die geen impact op je cash hebben (bvb. voorzieningen). Je investerings cash flow en financiële cash flow stel je samen op basis van verschillende elementen uit je balans en resultatenrekening.

Typisch is een cash flow statement als volgt opgebouwd:

In de cash flow statement hierboven kan je 3 componenten onderscheiden:

- De operationele cash flow: deze geeft de kasstromen weer uit je bedrijfsvoering.

- De investerings cash flow: deze geeft je kasstromen met betrekking tot investeringen (zoals computers of gebouwen) weer.

- De financiële cash flow: deze geeft de kasstromen met betrekking tot de financiering van je onderneming weer.

Hieronder gaan we dieper in op de operationele cash flow.

Operationele cash flow

De operationele cash flow geeft weer in welke mate je cash kan genereren uit je dagdagelijkse activiteit. Om een operationele cash flow op een indirecte manier te bouwen vertrek je vanuit je EBITDA (operationeel resultaat), die je vervolgens met een aantal componenten, zoals je netto werkkapitaal, gaat corrigeren. Hieronder gaan we dieper in op deze componenten.

EBITDA

EBITDA is de afkorting van Earnings Before Interest, Tax, Depreciation and Amortization. De EBITDA geeft je operationeel resultaat weer en is niet beïnvloed door je financiering, het belastingstelsel dat van toepassing is, en je boekhoudkundige verwerking van afschrijvingen. Om een forecast te maken van je EBITDA, maak je een financieel model en geef je het resultaat weer in een formaat aangepast aan je noden.

Bekijk zeker onze eerdere post over de SaaS P&L om meer te weten te komen over de opbouw van EBITDA. Verder kan ons template financieel model je helpen bij het opmaken van je forecast.

Netto werkkapitaal (NWC)

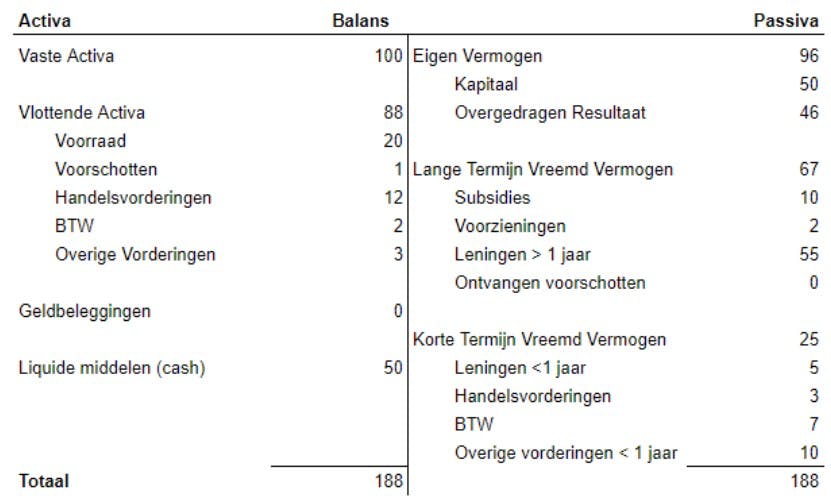

Voordat we uitleggen wat het netto werkkapitaal is geven we eerst een korte uitleg over hoe een balans van een onderneming is samengesteld.

Samenstelling balans

Een balans geeft een overzicht van alle bezittingen en schulden van een bedrijf op een bepaald ogenblik. De balans van een onderneming is opgebouwd uit activa (waaraan besteed ik de middelen van de onderneming?) en passiva (hoe financier ik de onderneming?). De activa en passiva van je ondernemingen moeten altijd in evenwicht zijn, zoals in onderstaand voorbeeld.

Om een goede analyse te maken van de verschillende componenten van je balans kan je deze ook opsplitsen in een formaat dat dichter aanleunt tegen de 3 componenten van je cash flow, namelijk de vaste activa, het eigen vermogen, het netto werkkapitaal en de netto financiële schuld (of netto cash). Onderstaand geven we een voorbeeld van hoe je een klassieke balans kan opdelen in deze 4 blokken.

- Vaste activa: Dit zijn bezittingen die op lange termijn ingezet worden in het bedrijf, bvb. gebouwen, voertuigen of eventueel immateriële vaste activa. Aankopen of verkopen van vaste activa zullen een impact hebben in je investerings cash flow.

- Eigen vermogen: Dit bevat o.a. je aandelenkapitaal, reserves en overgedragen resultaten. Wijzigingen in je eigen vermogen zullen, indien het om cash transacties gaat, een impact hebben op je financiële cash flow.

- Netto werkkapitaal: Dit zijn de middelen die je nodig hebt om je bedrijf uit te kunnen baten. Deze kan je berekenen door je vlottende activa (exclusief je geldbeleggingen en cash) te verminderen met het niet financiële gedeelte van je korte termijn vreemd vermogen. Indien dit getal positief is financier je een deel van de werkmiddelen die je nodig hebt met eigen vermogen en schulden. Dit zal typisch het geval zijn in een onderneming die voorraad heeft. Indien dit getal negatief is financieren je korte termijn verplichtingen je werkmiddelen. Dit zal typisch het geval zijn in een onderneming die voorschotten vraagt aan zijn klanten, bvb. een reisagentschap. Veranderingen in je netto werkkapitaal reflecteren zich in je operationele cash flow.

- Netto schuld of Netto cash (-): Dit is een graadmeter voor de liquiditeit van je onderneming. Je berekent deze door je cash en geldbeleggingen af te trekken van je financiële schulden. Als deze positief is heb je meer schulden dan je cash hebt. Als deze negatief is heb je meer cash dan schulden. De meeste wijzigingen in je netto schuld zullen een impact hebben op je financiële cash flow.

De impact van netto werkkapitaal op je cash flow

De structuur van je netto werkkapitaal heeft een grote invloed op je cash flow. Hoe je netto werkkapitaal is samengesteld zal afhangen van de aard van je activiteit. Zo kan het zijn dat je bijvoorbeeld als verkoper van hardware wel een positief bedrijfsresultaat hebt, maar je toch een negatieve cash flow hebt. Dit omdat je voorraad in grote hoeveelheden moet aankopen, en hier vooruitbetalingen op moet doen. Aan de andere kant kan het zijn dat je in een bepaalde periode een positieve cash flow hebt ondanks een negatief resultaat, doordat je facturen voor een grote kost die je hebt opgelopen slechts enkele maanden later dient te betalen. Daarom is het belangrijk dat je samenstelling van je netto werkkapitaal en de impact hiervan op je cash flow begrijpt.

Onderdelen netto werkkapitaal

Veel voorkomende onderdelen van het netto werkkapitaal zijn:

- Voorraad: Goederen die je op voorraad neemt kunnen zoals in het voorbeeld hierboven een grote impact hebben op je cash flow. Als je meer voorraad aankoopt dan je verkocht hebt in een bepaalde periode (en je voorraad dus stijgt) zal dit een negatieve impact hebben op je cash flow. Omgekeerd zal een dalende voorraad een positieve invloed hebben op je cash flow. Om in te schatten welk effect je voorraad op je cash flow zal hebben breng je best in kaart wat de minimale bestelhoeveelheden, lead times en veiligheidsvoorraden zijn voor de artikelen die je op voorraad plant te nemen.

- Voorschotten klanten: Indien je een voorschot aan een klant vraagt, alvorens je goederen of diensten te leveren, zal je op het moment dat je het geld van je klant ontvangt een voorschot opzetten als schuld op je balans. Je moet je klant namelijk nog goederen of diensten leveren. Hierdoor zal je netto werkkapitaal dalen, en je indirecte cash flow stijgen. Als je eenmaal de goederen hebt geleverd en je het voorschot weg boekt, neemt je netto werkkapitaal toe, en daalt je indirecte cash flow. Je presteert nu eenmaal omzet (dus operationeel resultaat), waarvoor je het geld al eerder ontvangen hebt.

- Voorschotten leveranciers: Voor voorschotten die betaald zijn aan leveranciers gaat dezelfde logica op. Als je een voorschot aan een leverancier betaalt, stijgt je netto werkkapitaal en daalt bijgevolg je indirecte cash flow. Ontvang je vervolgens de goederen of diensten, daalt je cash flow en stijgt je indirecte cash flow.

- Handelsdebiteuren (handelsvorderingen): Een openstaande klantenbalans vermindert je cash flow. Je hebt namelijk nog geen geld ontvangen voor je resultaat. Wanneer je uiteindelijk het geld van je klant ontvangt zal dit dan weer je cash flow doen stijgen. Een goed zicht op je openstaande klantenvorderingen en wanneer deze cash genereren zijn daarom nodig om belangrijk om een goede inschatting te kunnen maken van je toekomstige cash flow. Ook de betaaltermijnen die je toe zal passen op je toekomstige omzet, en de cash flow impact hiervan, kan je beter goed in kaart brengen. Dit is geen eenvoudige oefening, het gebruik van tools zoals Monitr is hiervoor daarom aangewezen.

- Handelscrediteuren (handelschulden): Gelijkaardig aan handelsdebiteuren. Een openstaande schuld ten opzichte van een leverancier zal je netto werkkapitaal verminderen, en dus je indirecte cash flow laten stijgen.

- BTW: Net als handelsdebiteuren en - crediteuren zal de BTW die je verschuldigd bent of terug moet vorderen een impact hebben op je netto werkkapitaal en dus je cash flow. Zeker als je een grote investering plant is het aangewezen om de impact van BTW op je cash flow mee in rekening te nemen. Je zal namelijk de BTW dienen te betalen op de moment dat je de leverancier betaald, en trekt deze pas enkele maanden later terug (indien je BTW terug zou trekken).

- Omzeterkenning: Door middel van omzeterkenning (of revenue recognition) zal je opbrengsten toekennen aan de periode waarop ze betrekking hebben. Veel SaaS ondernemingen verkopen bijvoorbeeld licenties voor 1 jaar, op voorhand te betalen. De cash zal dus ontvangen zijn aan het begin van het contract. De opbrengst (en dus het resultaat) van dit contract dient boekhoudkundig echter gespreid te worden over de looptijd van het contract. Op het moment dat de klant betaalt zal je netto werkkapitaal dalen, en je indirecte cash flow dus stijgen. Maar je werkkapitaal zal terug stijgen tijdens de looptijd van het contract. Dit zal het resultaat van de omzeterkenning teniet doen in je cash flow.

Belastingen

Vennootschapsbelastingen zijn tussen je operationeel resultaat en je netto resultaat opgenomen in je resultatenrekening. Gezien deze niet vervat zijn in je operationeel resultaat, maar deze wel hoofdzakelijk betrekking hebben op je activiteit als onderneming, neem je deze nog afzonderlijk op in je operationele cash flow.

.jpg)

.webp)

.webp)